固定資産の一部を除却した時、台帳の登録や会計の仕訳に悩むことはないでしょうか。

減価償却資産は、個別に登録した方が良いことは確かです。

しかし、あまりに細かく登録するのも考え物です。

同種の資産をまとめて登録していることもあるでしょう。

法人税法には総合償却という考え方もあります。

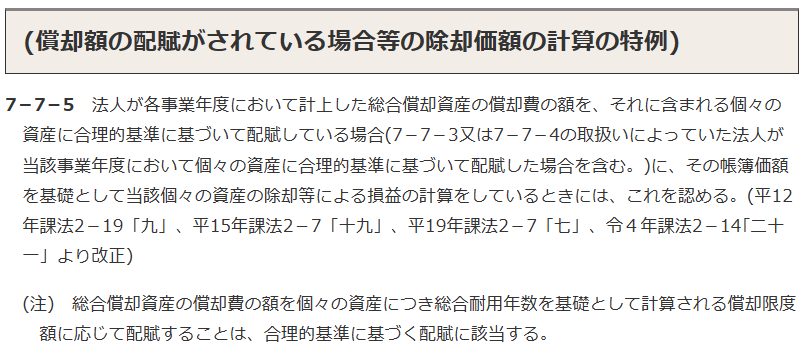

第2款 総合償却資産の除却価額等

ここでは法人税法基本通達7-7-5に沿った処理を考えてみましょう。

通達では、償却費を配賦して良いことになっています。

細かく計算すると総合償却の意味がないです。

期首の減価償却累計額を、取得価額の比率で配分してしまいましょう。

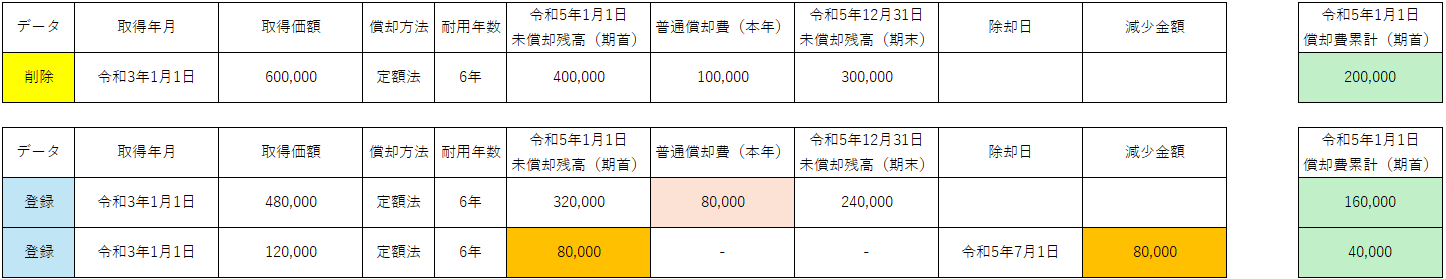

設例で具体的に計算してみます。

取得価額600,000円のうち、除却部分は120,000円です。

その比率で除却部分の償却費累計を按分します。右端の緑の網掛の箇所です。

除却部分の償却費累計は、

200,000×120,000/600,000=40,000円

となります。

除却部分の未償却残高(期首)は、

取得価額120,000-償却費累計(期首)40,000=80,000円

となります。

減価償却台帳では、元のデータを削除して、二つに分けたデータを登録します。

なお、期の途中に除却したとしても、期首に除却したものとして処理するのが一般的です。

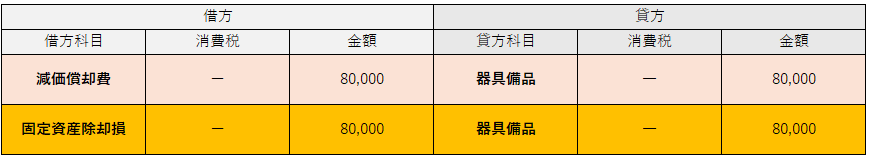

そして、会計の仕訳はこんな感じになります。