御祝金や香典を支出した時は、消費税区分まで考えて会計処理をする必要があります。

御祝金の勘定科目と仕訳

まず、御祝金にしても、香典にしても

従業員に対して支出した時は、「福利厚生費」

取引先に対して支出した時は、「交際費」

の勘定科目を用います。

まずは、御祝金の仕訳を考えてみましょう。

御祝金を現金で支出した時は、次のような仕訳をします。

御祝金の消費税区分

この時、重要なのは、消費税の課税区分です。

消費税法では、「対価性のない支払」は、不課税と決められています。

御祝金は、サービスの対価として支払うものではありませんし、何らかの見返りを求めて支払うものでもありません。

このような支払を「対価性のない支払」と呼びます。

(国税庁)No.6157 課税の対象とならないもの(不課税)の具体例

このため、御祝金の仕訳では、消費税の課税区分を「不課税」や「対象外」とします。

通常の会計ソフトでは、福利厚生費や交際費について、「課税10%」の設定がされています。

この点、手入力で、課税区分を修正をする必要があります。

御香典と供花の消費税区分

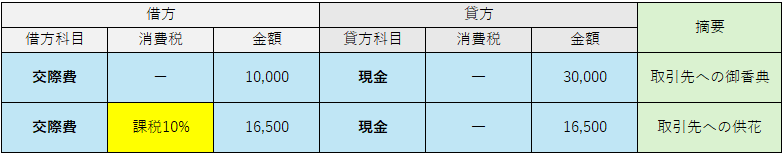

では、取引先の会社に、御香典のお渡しと供花をした場合、どのような仕訳になるでしょうか。

この場合、供花には消費税があり、次のような仕訳をします。

供花については、葬儀会社や生花店に支払をした時に、対価として、生花を受け取りしています。

このため、供花代の支払は、「対価性のある支払」となり、消費税課税取引となります。

交際費や福利厚生費の会計処理をするときは、消費税区分についても考慮しましょう。