賃貸用不動産を譲渡したときの取得費は、居住用不動産とは異なります。

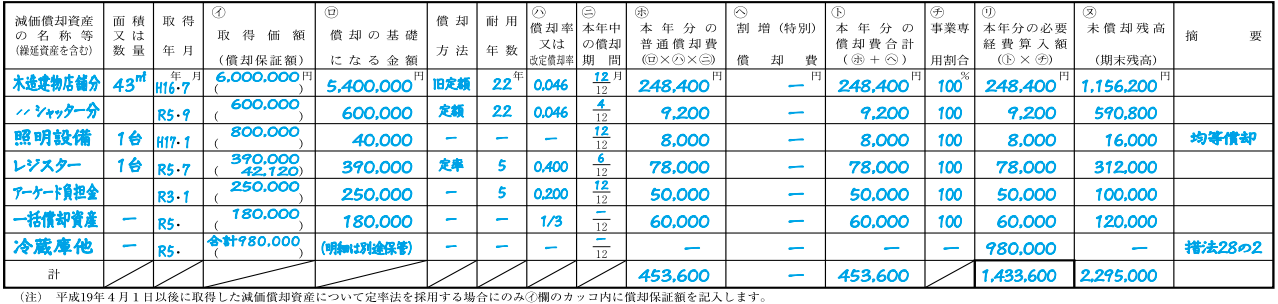

実務上、賃貸用不動産の取得費には、青色申告決算書に記載した未償却残高を用いるのです。

賃貸用不動産を譲渡したときの取得費

未償却残高とは、いわゆる帳簿価格のことです。

こちらの減価償却明細の「ヌ」の欄になります。

個人の減価償却は、強制償却です。

このため、青色申告決算書の未償却残高は、正しく減価償却を実施している前提なのです。

しかし、実際には、減価償却の計算を間違えていることも多いですよね。

その場合、譲渡所得の計算の時に、正しい未償却残高に修正する必要があります。

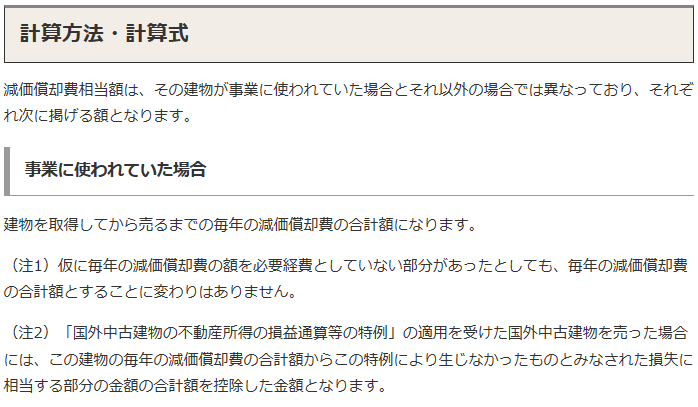

国税庁のHPでも、下記の注書きがあります。

(注1)仮に毎年の減価償却費の額を必要経費としていない部分があったとしても、毎年の減価償却費の合計額とすることに変わりはありません。

賃貸用不動産を譲渡する際には、帳簿価額を再確認しましょう。

年の途中で賃貸用不動産を売却した場合

なお、年の途中で賃貸用不動産を売却した場合、

➀売却時までの月割の減価償却費を経費に算入し、償却後の未償却残高を取得費とする

➁減価償却をせずに、期首の未償却残高を取得費に算入する

のいずれの方法も認められています。

概算取得費の特例との関係

また、賃貸用不動産の取得費に、いわゆる概算取得費の特例が使えるかどうか、調べている方もいらっしゃると思います。

(国税庁)取得費が分からないとき

概算取得費の特例では、取得費がわかっても、5%と比べて、有利な方を採用できます。

このため、賃貸用不動産の取得費にも、概算取得費の特例(5%)を採用することができます。