税理士から「消費税が還付になります。」と言われることがあります。

消費税が還付になる仕組みは、多段階累積控除の計算によるものです。

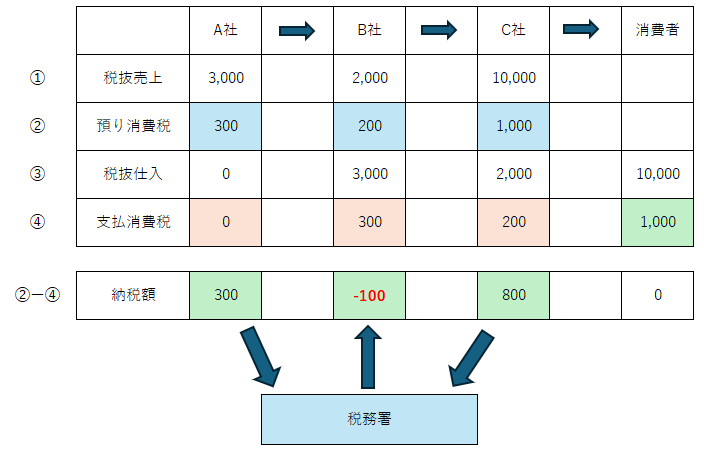

消費税の多段階累積控除の仕組み

例えば、事業が赤字だったり、設備投資をしたり、輸出売上があったりすると、消費税還付の原因になります。

計算例を用いて、消費税が還付になる仕組みを理解しましょう。

事業が赤字になった場合

まず、消費税は、「預かった消費税」から「支払った消費税」を差引して、納税額を計算します。

このため、「支払った消費税」が「預かった消費税」を上回ると、還付になります。

上図の例では、B社の売上が少なすぎて、仕入だけで赤字になっています。

すなわち、B社は、預かった消費税よりも、支払った消費税の方が多かったわけです。

この場合、納税額の計算は、200-300=△100となります。

よって、B社には100千円が税務署から還付されます。

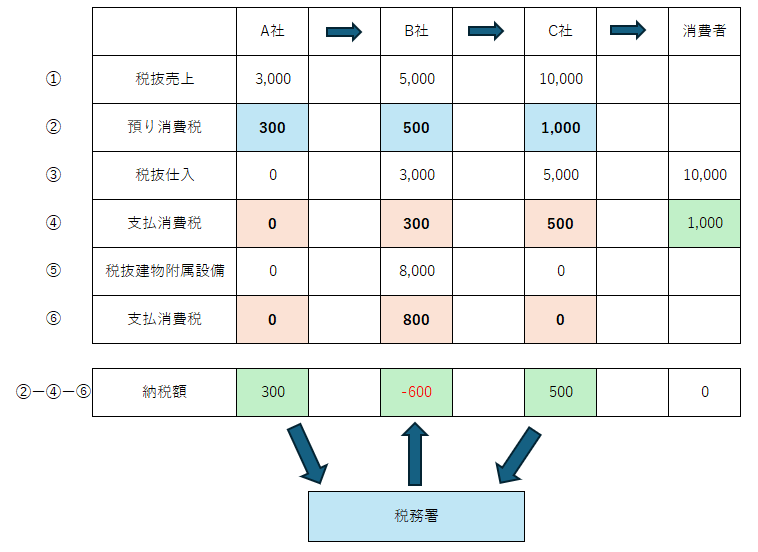

設備投資をした場合

会社が設備投資をした場合も、消費税が還付になるケースがあります。

B社は8,000千円の店舗内装をしました。

店舗内装は、建物附属設備として、会計の仕訳をしています。

このケースでは、設備投資で支払いをした800千円の消費税を差引できます。

このため、納税額の計算は、500-300-800=△600となります。

大きな設備投資があったため、B社には600千円の還付となりました。

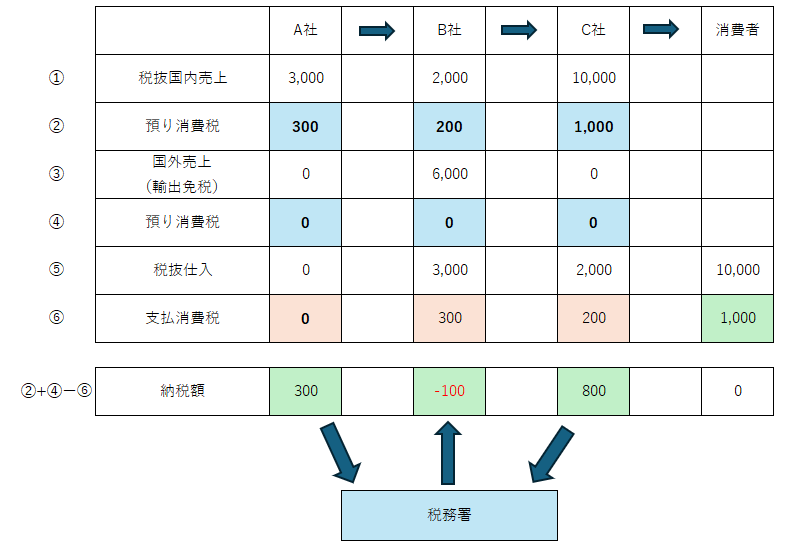

輸出免税の場合

さて、輸出企業も、消費税が還付になるケースが多いです。

なぜなら、輸出免税の仕組みがあるためです。

No.6551 輸出取引の免税

B社は海外進出をして、国外に6,000千円の売上をしました。

国外で売上をした6,000千円には、日本の消費税がかかりません。

納税額の計算は、国内分だけが対象です。

計算結果は、200+0-300=△100となります。

国外売上には消費税がかからないため、B社は100千円の還付となりました。

消費税の多段階累積控除の仕組みがわかれば、消費税還付の理由も理解できますね。