インボイス8割控除特例と消費税計算とは、わかりづらいタイトルですね。

しかし残念ながら、消費税のインボイス制度は、現実に導入されてしまいました。

中小零細企業やその取引業者にとっては、消費税の増税となります。

売上が少なく、経営が厳しい事業者への逆進性は、史上最悪と思います。

諸悪の根源は、税制や実務を全く理解していないのに、軽減税率導入にこだわった××党です。

たぶん仕事をしたことがないから、その非効率性にも気がつけないでしょう。

しかし、政治家を選んでいるのは国民です。

もはや施行されてしまった以上、対応せざるを得ません。

さて、気を取り直して、インボイス制度下での消費税計算について、考えてみましょう。

インボイス8割控除特例と消費税計算

まず、消費税は多段階累積控除の仕組みにより計算を行います。

消費税の多段階累積控除の仕組み

以前は、免税事業者と取引をしても、仕入税額控除が認められていました。

しかし、インボイス制度施行後は、免税事業者との取引では、原則として仕入税額控除が認められなくなりました。

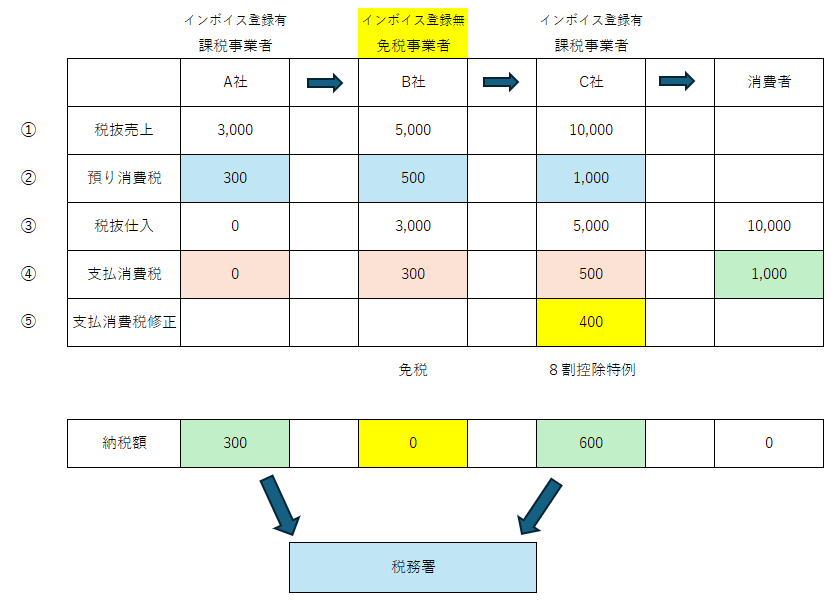

なお、令和5年10月1日~令和8年9月30日の期間は、8割控除の特例が認められています。

この期間の消費税計算は下記のようになります。

B社は、免税事業者なので、消費税の納税額は0円となります。

C社は、B社への支払消費税500のうち、8割分の400を仕入税額控除することができます。

インボイス登録業者と2割特例

それでは、B社がインボイス登録をすると、どうなるでしょうか。

B社の基準期間の課税売上高も500万円だけだとします。

基準期間の課税売上高が1000万円以下であれば、B社は免税事業者でも良いことになっています。

(国税庁)納税義務者

しかし、B社は、取引先C社のことを考慮して、インボイス登録を行いました。

そのような事業者について、令和5年10月1日から令和8年9月30日までの日の属する各課税期間には、2割特例が認められています。

(国税庁)2割特例の概要

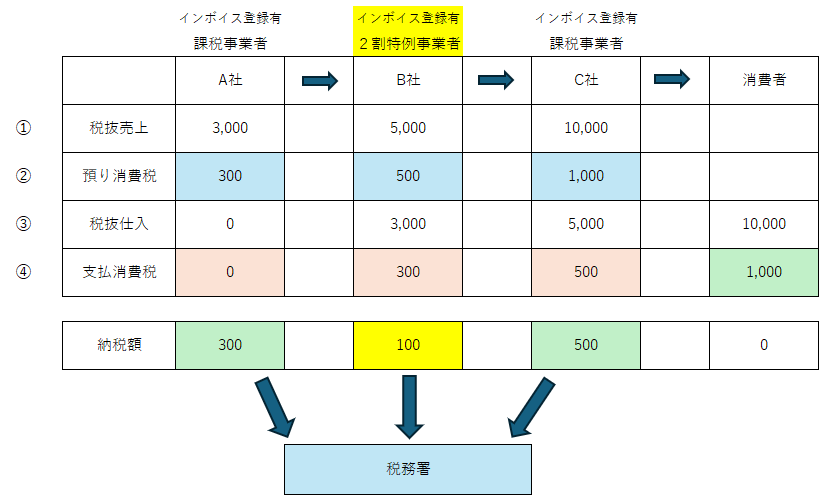

ここでは、2割特例の計算例をみてみましょう。

B社は2割特例により、預り消費税の2割を納税すれば良いことになっています。

このため、500×2割=100の納税のみでOKです。

そして、C社はB社がインボイス登録をしたことにより、支払消費税500全額を控除することができます。

8割控除特例や2割特例の期間が終了した場合

上記の8割控除特例や2割特例は、令和5年10月1日から3年間で終了します。

インボイス8割控除特例の期間における消費税計算は、まだマシです。

そして、その後、5割控除特例の期間が、令和8年10月1日から3年間あります。

しかし、いずれはインボイス制度の本来の姿になってしまいます。

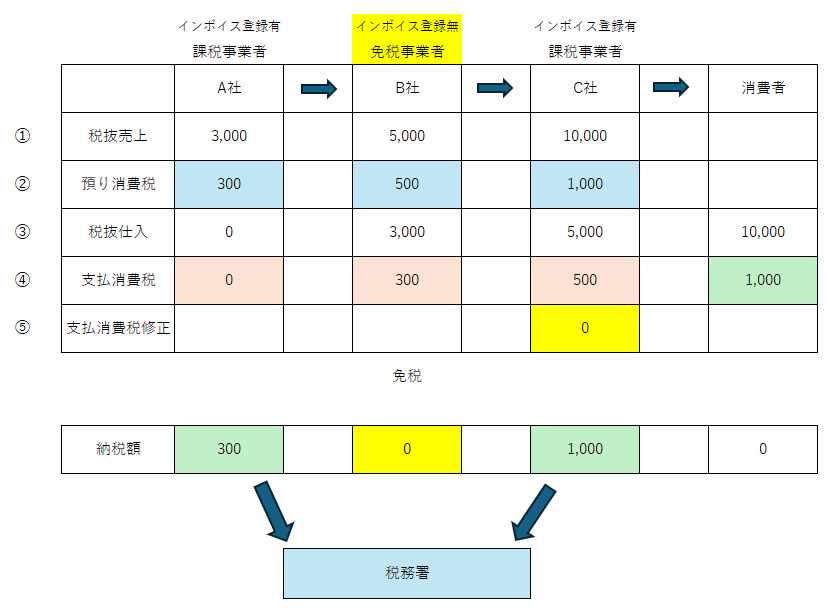

その理不尽な計算例を見てみましょう。

B社は免税事業者なので、消費税の納税額は0円になります。

しかし、C社は支払消費税500円のうち、1円も控除できなくなってしまい、納税額が1,000円に跳ね上がります。

この状況、税務署に消費税が1300円も集まってしまい、最後に消費者が支払した消費税額1000円を上回ります。

なぜなら、免税事業者であるB社の支払消費税300円が、仕入税額控除されないためです。

これは国家による詐欺ではないでしょうか。

以上により、消費税の多段階累積控除の仕組みは崩壊してしまいました。

財務省の官僚も、本当に頭が悪くなってしまったのだなと思います。