相続税の障害者控除は、等級から障害者か特別障害者かを判定する必要があります。

適用要件を満たせば、障害者本人だけではなく、扶養義務者にも控除額が適用されます。

このため、相続人に障害者がいると、相続税額合計が大きく減少します。

控除額を正しく計算し、扶養義務者への適用を忘れないようにしましょう。

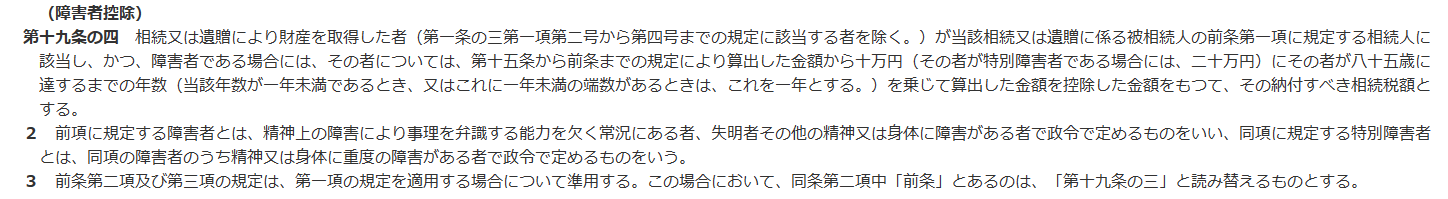

相続税の障害者控除では、障害者に該当すれば10万円ベース、特別障害者に該当すれば20万円ベースで控除額を計算することができます。

そして、特別障害者に該当するかどうかは、相続税法第十九条の四2項に記載があり、相続税法施行令の方に定められています。

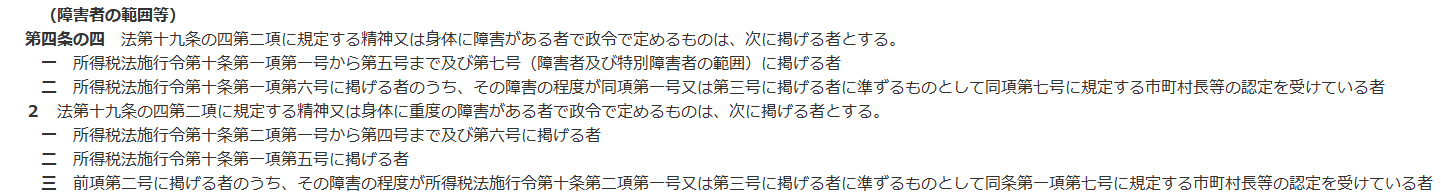

相続税法施行令を見てみると、所得税法施行令第十条が参照されています。

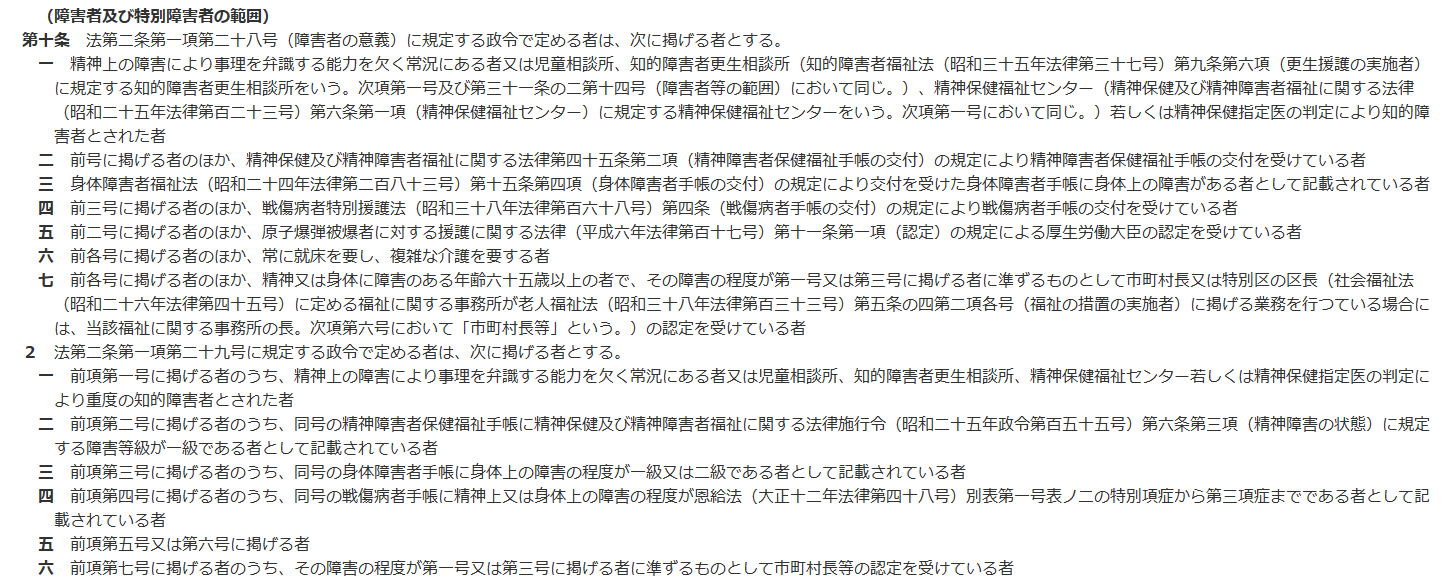

所得税法施行令の条文にたどり着きました。

ということで、所得税の障害者控除の判定を見れば良いことになります。

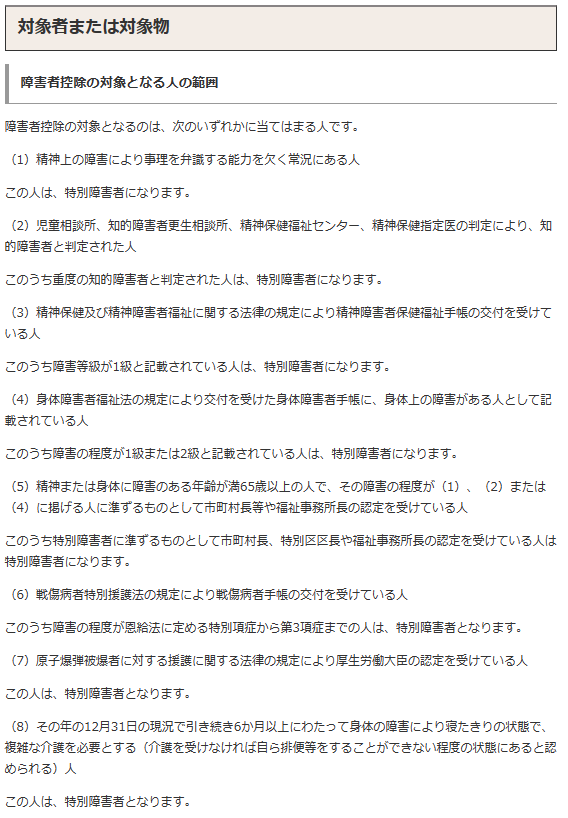

一番わかりやすいのは、こちらです。

精神障害者保健福祉手帳の場合、障害等級が1級と記載されている方は、特別障害者となります。

身体障害者手帳の場合、障害の程度が1級または2級と記載されている方は、特別障害者になります。