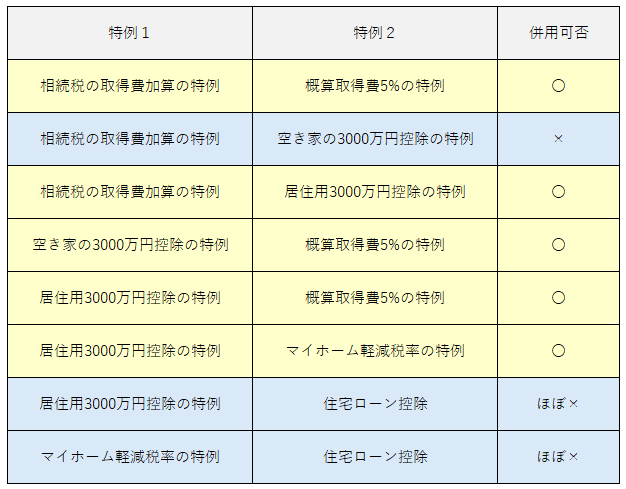

譲渡所得には、取得費加算の特例や概算取得費の特例など、多くの特例があります。

しかし、これらの特例の併用可否については、その都度よく調べる必要があります。

取得費加算の特例と概算取得費の併用

まず、相続財産を譲渡した場合、支払った相続税額の一部を取得費に加算することができます。

この特例は、取得費加算の特例と呼ばれています。

取得費加算の特例(国税庁)

そして、概算取得費5%の特例を適用する場合でも、取得費加算の特例は適用できます。

(国税庁)取得費が分からないとき

空家の特例と取得費加算の特例の併用

一方、空家の特例3000万円控除をするときは、取得費加算の特例が併用できません。

空家の特例(国税庁)

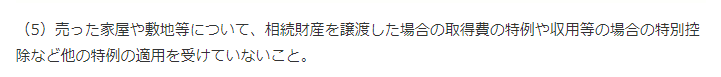

空き家の特例の要件には、「相続財産を譲渡した場合の取得費の特例」の適用を受けていないことがあるからです。

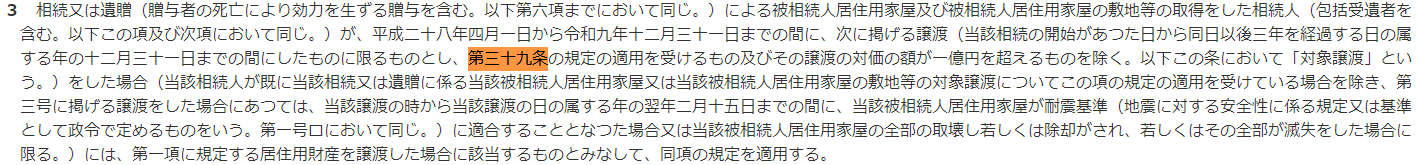

租税特別措置法の条文では、第三十九条が取得費加算の特例です。

下記の部分で、空き家の特例の適用対象から、第三十九条適用資産が除かれています。

譲渡所得の特例は、併用可否がそれぞれなので、気を付けましょう。

空き家の特例と概算取得費の併用

なお、概算取得費5%の特例は、幅広く適用できます。

まず、空き家の特例と概算取得費の特例は、併用可能です。

概算取得費の特例は、租税特別措置法第三十一条の四の規定です。

空き家の特例の条文の中に、「第三十一条の四の適用資産を除く」とは記載がありません。

さらに、賃貸用不動産の取得費であっても、概算取得費の特例は適用できます。

賃貸用不動産を譲渡したときの取得費

取得費たったの5%ですから、適用不可にする理由もないのでしょう。

それにしても、ややこしいですね。。。