年末調整では、繰越未済額(控除未済額)が発生する可能性があります。

聞きなれない言葉ですね。

繰越未済額がなぜ発生するか、設例で考えてみましょう。

源泉徴収と年末調整の状況

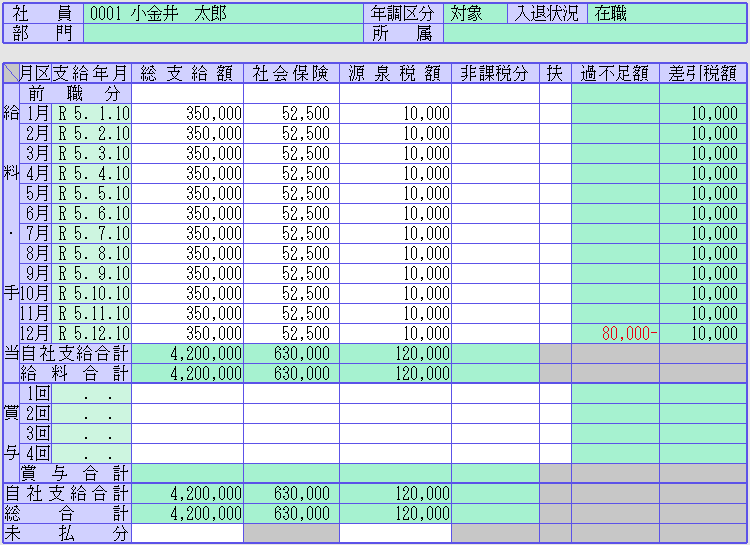

まず、従業員の源泉徴収簿が、次のような状況だったとします。

小金井太郎さんは、住宅ローン控除があったので、年末調整で80,000円の還付になりました。

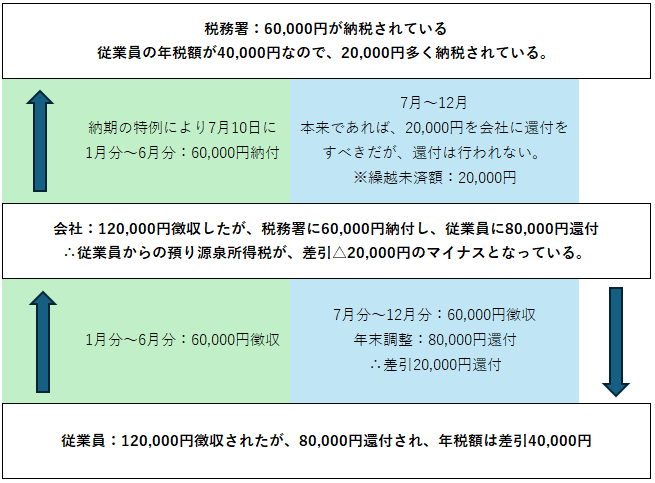

そして、納期の特例を適用していると、税務署・会社・従業員の関係は次のようになります。

この7月~12月に発生している20,000円の差額が、繰越未済額です。

納期の特例と繰越未済額

納期の特例では、7月~12月の源泉徴収と年末調整を集計します。

7月~12月の源泉徴収税額は10,000円×6ヶ月=60,000円です。

年末調整還付額は80,000円です。

7月~12月の合計では、会社が従業員に差引20,000円を還付したことになります。

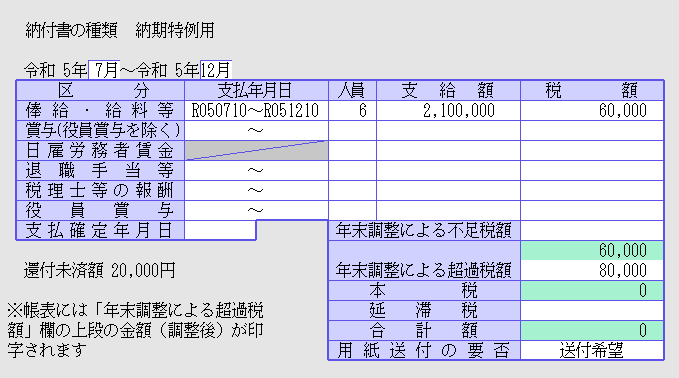

納付書はこのように記載します。

しかし、ここで発生している※控除未済額20,000円について、

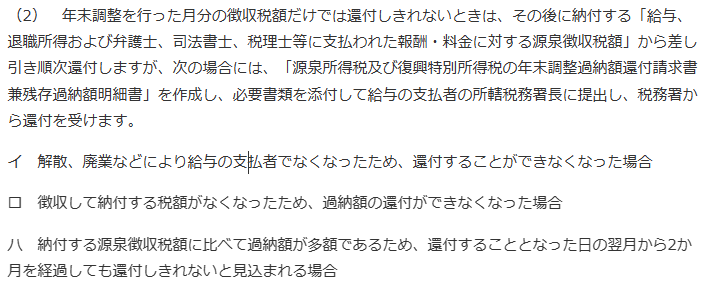

次のイロハの条件にあてはまらないと、税務署は会社に、控除未済額の還付をしてくれません。

税務署は、源泉所得税の納付遅延にうるさいですが、控除未済額の還付をなかなか行わず、その手続きは大変です。

還付手続きをしなくても、年末調整で発生した繰越未済額については、次回以降の源泉所得税の納付の際に、納税額から差引されます。

とはいえ、納期の特例を適用している場合には、6カ月も先の話になります。

忘れてしまうこともあるので、税務ソフトで管理しておきましょう。

JDLの年末調整ソフトでデータを作成すれば、自動的に差引してくれます。

また、繰越未済額は、前職分の給与や住宅ローン控除の場合、多額になりがちです。

年末調整に入れずに、確定申告で還付した方が、良い場合もあります。