地上権の相続税評価をされたことがありますか。

地上権とは耳慣れない言葉です。

なんとなく、地上を使える権利なのかなということはわかりますが。

地上権とは

地上権とは、借地権の一つです。

借地権という言葉はよく聞くと思います。

借地権には、

➀地上権

➁賃借権

の2種類があるのです。

地上権、土地の賃借権、使用貸借権の区分

通常、地上権の方が賃借権よりも権利が強いです。

地上権では、地主の承諾なしで、貸付、建物の売却、担保の設定などができます。

ほとんどの場合、日本の不動産で生じている借地権は、賃借権の方です。

このため、税理士が実務で地上権に遭遇することは、あまり多くありません。

マンションの地上権の相続税評価

税理士が地上権を目にするのは、大型マンションに登記されている地上権のケースが多いです。

しかし、マンションの地上権は、試験で習う地上権の評価とは異なるので注意が必要です。

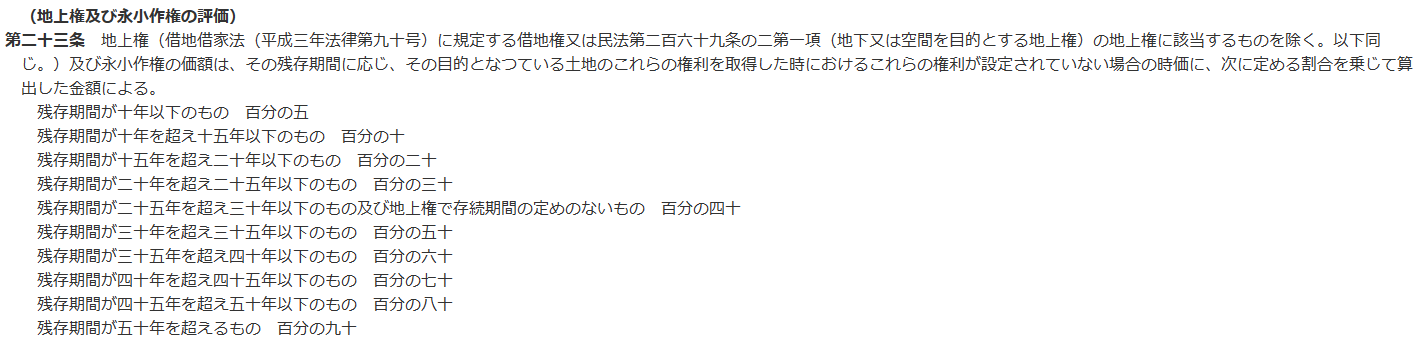

相続税法第23条から、余計な部分をとってみます。

【地上権(借地借家法に規定する借地権を除く。)は、その残存期間に応じ、権利が設定されていない場合の時価に、次に定める割合を乗じて算出した金額による。】

マンションの地上権は、括弧書きの借地借家法に規定する借地権です。

このため、マンションの地上権は、相続税法第23条に定める割合計算をしないのです。

さて、相続税法第23条の割合計算をしないということは、どのように評価すれば良いでしょうか。

結論としては、相続税法第22条の規定により評価します。

すなわち、いつものように単純に、借地権割合を乗じて評価すれば良いのです。