礼金の仕訳は、事務所や店舗を賃借した時、重要な論点です。

礼金は、法人が建物を賃借するために支払った権利金に該当します。

このため、契約期間が1年を超える場合には、「繰延資産」として処理することになります。

No.5460 建物を賃借するための権利金等

具体的に設例で見てみましょう。

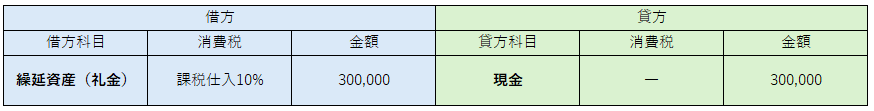

まず、繰延資産の支出時には、下記のように仕訳を行います。

消費税については、事務所や店舗の礼金であれば、課税仕入10%となります。

こちらは支出した期に仕入税額控除をして問題ありません。

No.6225 地代、家賃や権利金、敷金などの消費税

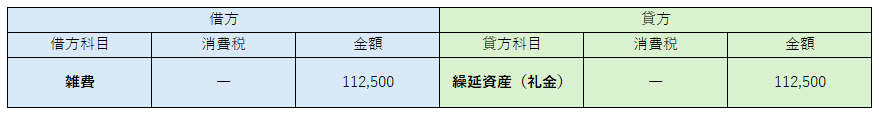

次に、決算時に繰延資産の償却を行います。

仕訳は下記のように行います。

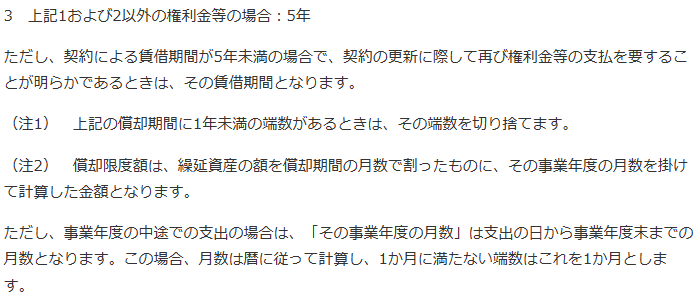

繰延資産は5年で償却するのが基本です。

しかし、契約期間が5年未満の場合、契約期間で月割計算することもできます。

ここでは、300,000÷24か月×9ヵ月=112,500円としています。

勘定科目は、「地代家賃」「支払手数料」「雑費」などが考えられます。

「地代家賃」は年間家賃と合わせたいですし、支払手数料は源泉徴収有のものを集計したいですよね。

このため、繰延資産の償却費は「雑費」で処理するのがお勧めです。

なお、20万円未満の繰延資産は、法人税法施行令第134条第1項において、支出年度での損金算入が認められています。

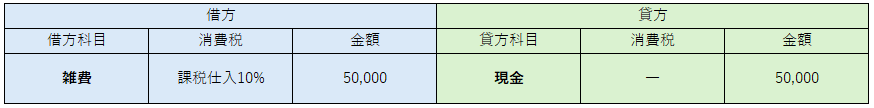

よって、支出額が20万円未満の場合、次の設例のように雑費にしてしまって問題ありません。