相続時精算課税による相続対策をご存知でしょうか。

No.4103 相続時精算課税の選択

相続時精算課税制度は、簡単に言うと2500万円までの財産を、贈与税なしで生前贈与できる特例です。

そして、令和6年1月1日以降は、従来よりも遥かに有利な制度となりました。

相続時精算課税制度の改正

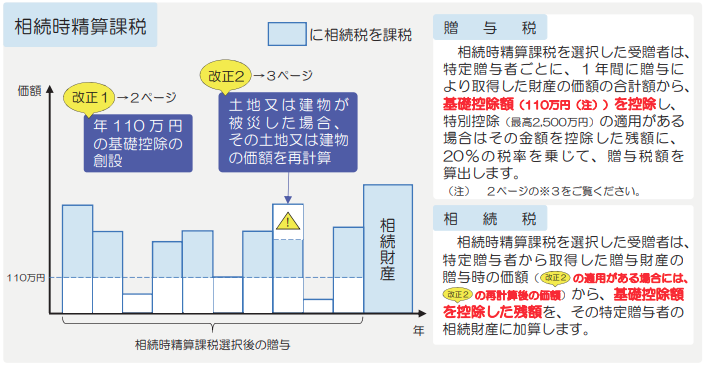

改正による最大の変更点は、毎年、基礎控除110万円を適用できるようになったことです。

従来の相続時精算課税制度のデメリットは、暦年贈与110万円を適用できなくなることでした。

まず、最大のデメリットが解消されたことになります。

勿論、相続時精算課税の名前の通り、贈与した財産については、将来の相続発生時に相続税の対象となります。

将来精算するのであれば、あまり意味がないようにも思えます。

しかし、収益物件を贈与すれば効果は絶大です。

相続時精算課税制度による収益物件の贈与

例えば、毎年300万円の収益を生んでいる物件を、相続時精算課税制度で次の世代に贈与します。

すると、毎年300万円の収益が、将来の相続財産にならず、相続税の課税対象から外れることになります。

何より、次の世代に、早い段階で収益を移転していけることが大きいですね。

300万円×10年であれば、額面で3,000万円分も差が出てくることになります。

相続時精算課税制度と小規模宅地の特例

しかし、注意点があります。

それは、小規模宅地の特例との併用が難しくなることです。

まず、小規模宅地の特例は、「相続または遺贈により取得」した土地が対象です。

このため、贈与により取得した土地は、特例の対象外になってしまいます。

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

改正後の相続時精算課税では、従来の2500万円枠に加え、基礎控除110万が加わりました。

それでも、年間の上限額は2610万円となっています。

そして、日本では、土地の評価額が高く、家屋の評価額が小さいです。

このため、評価額の点から、土地は贈与せず、家屋だけを贈与するのが通例です。

しかし、この場合も、被相続人の貸付事業から、相続人の貸付事業に代わってしまいます。

小規模宅地の特例は、「被相続人等」の貸付事業用の宅地等に適用です。

特例が適用できるのは、相続人が被相続人の生計一親族である場合のみとなります。

なお、マンションの場合には、家屋と土地がセットです。

マンションを贈与してしまうと、土地に小規模宅地の特例が使えなくなるので注意が必要です。

相続時精算課税制度と貸家建付地

上記のように建物の名義を子供に贈与した後には、賃貸借にするか使用貸借にするかという問題もあります。

この点、使用貸借にしてしまうと、貸家建付地の評価ができなくなるので、注意が必要です。

どのような法律関係を構築しておくか、状況に応じて検討することが大切です。

相続時精算課税制度の今後

注意点は多いものの、これからは相続時精算課税による相続対策の時代です。

今後は、相続時精算課税の届出が激増するのではないかと思われます。